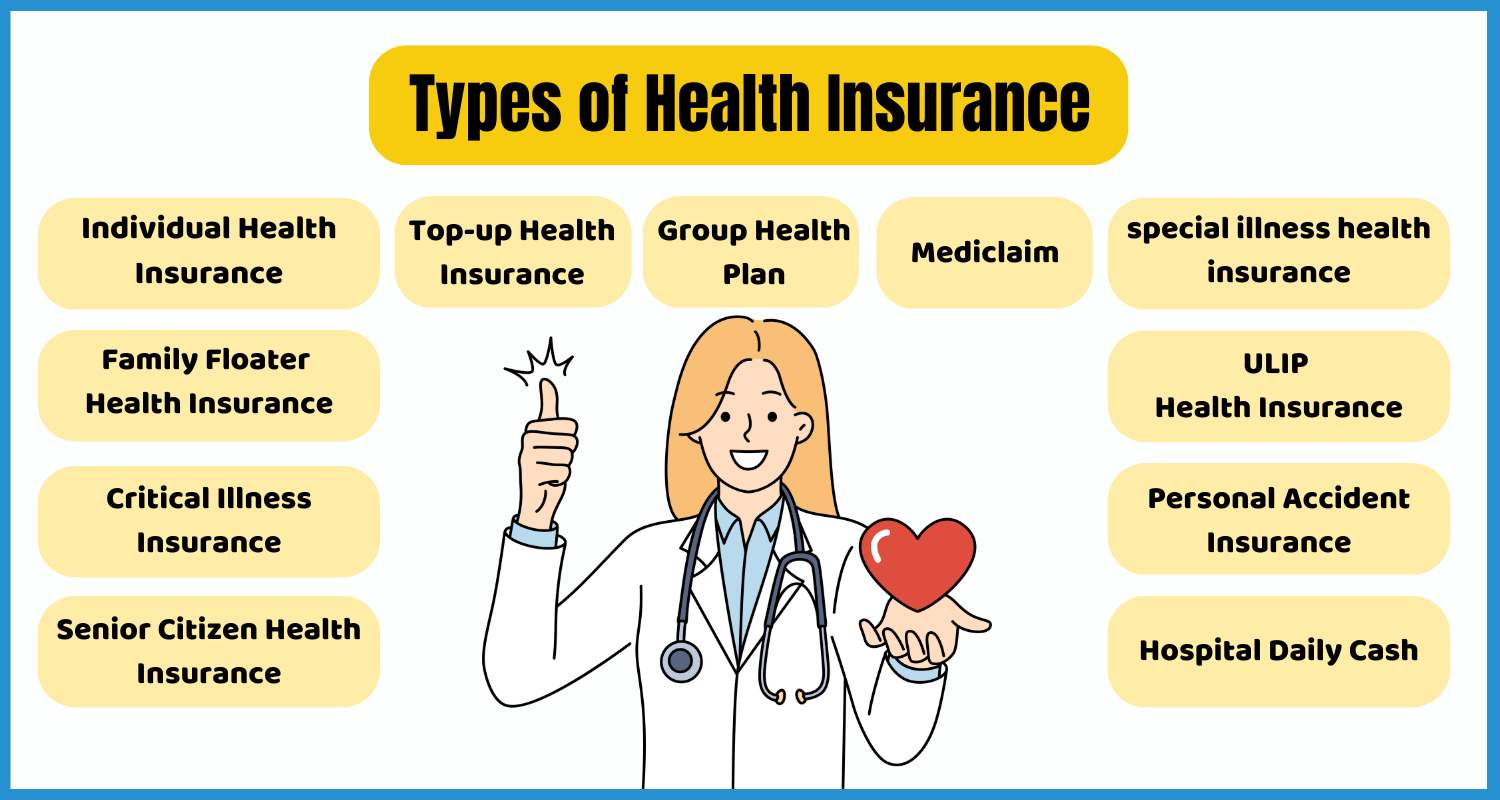

क्या आपको पता है कि विभिन्न स्वास्थ्य बीमा योजनाएँ मेडिकल इमरजेंसी में कैसे मदद कर सकती हैं? Types of Health Insurance

Types of Health Insurance: स्वास्थ्य बीमा आज के समय में हर व्यक्ति के लिए एक ज़रूरी निवेश बन गया है। मेडिकल खर्चों के बढ़ते बोझ को देखते हुए, सही स्वास्थ्य बीमा चुनना न केवल आपकी बचत को सुरक्षित करता है, बल्कि आपको और आपके परिवार को भविष्य की अनिश्चितताओं से भी बचाता है। व्यक्तिगत बीमा, परिवारिक फ्लोटर, ग्रुप हेल्थ इंश्योरेंस, और क्रिटिकल इलनेस कवर जैसे कई Types of Health Insurance होते हैं। हर योजना की अपनी खासियत और फायदे होते हैं। इस ब्लॉग में, हम आपको अलग-अलग Types of Health Insurance की जानकारी देंगे, ताकि आप अपनी जरूरतों के अनुसार सही प्लान चुन सकें।

Also, read: Types of Insurance: जानें कौन सा बीमा आपके लिए है सबसे ज़रूरी!

Also, read: आयुष्मान भारत योजना | Ayushman Bharat Yojana | ABY | PMJAY

स्वास्थ्य बीमा के प्रकार | Types of Health Insurance

1. व्यक्तिगत स्वास्थ्य बीमा (Individual Health Insurance)

व्यक्तिगत स्वास्थ्य बीमा एक ऐसी बीमा योजना है जो केवल एक व्यक्ति के स्वास्थ्य खर्चों को कवर करती है। इस प्रकार की पॉलिसी में, पॉलिसीधारक (policyholder) को व्यक्तिगत कवरेज मिलता है, और बीमा कंपनी केवल उसी व्यक्ति के मेडिकल खर्चों को कवर करती है, जिसके नाम पर पॉलिसी ली गई हो। यह योजना उन लोगों के लिए उपयुक्त है, जिन्हें अपने स्वास्थ्य के लिए अलग से कवरेज की आवश्यकता होती है।

विशेषताएँ:

- यह बीमा पॉलिसी केवल एक व्यक्ति को कवर करती है। इसका मतलब है कि पॉलिसीधारक द्वारा चुकाया गया प्रीमियम (Premium) केवल उनके स्वास्थ्य खर्चों के लिए उपयोग होता है।

- पॉलिसी में जो राशि तय की जाती है (जैसे ₹2 लाख, ₹5 लाख, या उससे अधिक), वह केवल एक व्यक्ति के लिए ही मान्य होती है।

- व्यक्तिगत स्वास्थ्य बीमा अस्पताल में भर्ती होने, सर्जरी (surgery), दवाओं, और डायग्नोस्टिक टेस्ट (diagnostic test) जैसे मेडिकल खर्चों को कवर करता है।

- इस पॉलिसी का प्रीमियम व्यक्ति की उम्र, स्वास्थ्य स्थिति, और कवरेज राशि पर निर्भर करता है।

- कई व्यक्तिगत स्वास्थ्य बीमा योजनाएँ Pre और Post-hospitalization खर्च, डे केयर ट्रीटमेंट (day care treatment), अति गंभीर बीमारियों का कवरेज और हेल्थ चेकअप (health checkup) का भी लाभ देती हैं।

Also, read: आयुष्मान भारत गोल्डन कार्ड 2024 | Ayushman Bharat Golden Card 2024

2. फैमिली फ्लोटर हेल्थ इंश्योरेंस (Family Floater Health Insurance)

फैमिली फ्लोटर में “Floater” का मतलब बीमा राशि को परिवार के सभी सदस्यों के लिए साझा करना है। यह एक प्रकार की स्वास्थ्य बीमा पॉलिसी है, जिसमें पूरे परिवार के मेडिकल खर्चों को एक ही पॉलिसी के तहत कवर किया जाता है। इसमें पॉलिसीधारक के अलावा उनके परिवार के सदस्य (जैसे पति-पत्नी, बच्चे, माता-पिता) को भी कवर किया जाता है। इसका मुख्य लाभ यह है कि एक ही प्रीमियम पर पूरे परिवार को स्वास्थ्य सुरक्षा मिलती है, और सभी का इलाज एक ही पॉलिसी के तहत किया जा सकता है।

विशेषताएँ:

- फैमिली फ्लोटर हेल्थ इंश्योरेंस में परिवार के सभी सदस्य एक साथ कवर होते हैं, चाहे वह पति-पत्नी हों, बच्चे हों या माता-पिता। एक ही पॉलिसी के तहत सभी के मेडिकल खर्च कवर किए जाते हैं।

- इस पॉलिसी में सम एश्योर्ड (coverage amount) एक तय सीमा होती है, जो पूरे परिवार के लिए साझा होती है। उदाहरण के लिए, यदि आपकी पॉलिसी में ₹5 लाख का sum assured है, तो यह ₹5 लाख का कवर आपके पूरे परिवार के लिए उपलब्ध होता है। किसी एक सदस्य को इलाज के दौरान ₹3 लाख का खर्च आता है, तो शेष राशि आपके परिवार के अन्य सदस्य के लिए बची रहती है।

- इसमें आप अपने पूरे परिवार को शामिल कर सकते हैं, जैसे कि: पति-पत्नी, बच्चे, माता-पिता (कुछ पॉलिसियों में वरिष्ठ नागरिकों को भी शामिल किया जा सकता है)।

- इस प्रकार के बीमा में एक प्रीमियम का भुगतान किया जाता है, जो सभी परिवार के सदस्य के लिए होता है। इसमें Family size and sum assured के आधार पर प्रीमियम निर्धारित होता है।

- इसमें अस्पताल में भर्ती होने, ऑपरेशन (operation), सर्जरी (surgery), दवाइयों (medicine) और टेस्टों के खर्च को कवर किया जाता है।

- इस पॉलिसी में Pre-hospitalization (इलाज शुरू होने से पहले के खर्च) और Post-hospitalization (इलाज के बाद के खर्च) दोनों ही कवर होते हैं।

- इस के अंतर्गत, बीमित व्यक्ति कैशलेस इलाज का लाभ उठा सकता है, अगर वह बीमा कंपनी के नेटवर्क अस्पतालों में इलाज करवाता है।

3. क्रिटिकल इलनेस इंश्योरेंस (Critical Illness Insurance)

यह एक विशेष प्रकार की स्वास्थ्य बीमा योजना है, जो गंभीर बीमारियों जैसे कि कैंसर, हृदय रोग, किडनी फेलियर, स्ट्रोक, आदि के इलाज के लिए वित्तीय सुरक्षा प्रदान करती है। इस बीमा में बीमित व्यक्ति को एकमुश्त राशि (lump sum amount) दी जाती है, जो गंभीर बीमारी का इलाज करने, इलाज के दौरान आने वाले खर्चों और जीवनशैली में बदलाव के लिए उपयोग की जा सकती है। क्रिटिकल इलनेस इंश्योरेंस पॉलिसी एक बार होने वाली गंभीर बीमारी के इलाज के लिए पूरी कवरेज प्रदान करती है, और इसे सामान्य स्वास्थ्य बीमा पॉलिसी से अलग किया जाता है, क्योंकि यह विशेष रूप से गंभीर बीमारियों को कवर करने के लिए बनाई जाती है।

विशेषताएँ:

- यह कैंसर, हृदय रोग, किडनी फेलियर जैसे गंभीर रोगों का कवर प्रदान करता है।

- इसमें एकमुश्त राशि का भुगतान किया जाता है, जो इलाज और अन्य खर्चों के लिए उपयोगी होती है।

- यह बीमा पॉलिसी केवल गंभीर बीमारी के इलाज के लिए लागू होती है।

- क्रिटिकल इलनेस इंश्योरेंस पॉलिसी अस्पताल, दवाइयाँ, चिकित्सा जांच, और जीवनशैली में बदलाव के खर्चों को कवर करता है।

- इस पॉलिसी पर प्रीमियम भुगतान पर (Income Tax Act) आयकर अधिनियम की धारा 80D के तहत छूट मिलती है।

- गंभीर बीमारी का पता चलते ही क्लेम प्रक्रिया सरल तरीके से और तुरंत शुरू होती है।

- यह इलाज के दौरान जीवनशैली के आवश्यक बदलाव की लागत को भी कवर करता है।

- व्यक्ति की आवश्यकता के अनुसार बीमित राशि को चुना जा सकता है।

- बीमा प्राप्त करने के लिए कोई जरूरी मेडिकल चेक-अप नहीं होता है। आमतौर पर अधिक बीमा राशि वाली पॉलिसियों के लिए आमतौर पर मेडिकल चेक-अप अनिवार्य होता है।

Also, read: Ayushman Bharat updates 2024: 70 साल से ऊपर के बुजुर्गों को भी मिलेगा मुफ्त इलाज!

4. वरिष्ठ नागरिक स्वास्थ्य बीमा (Senior Citizen Health Insurance)

वरिष्ठ नागरिकों को अक्सर अधिक चिकित्सा देखभाल की आवश्यकता होती है, जिससे उनकी वित्तीय स्थिरता पर असर पड़ सकता है। Senior Citizen Health Insurance उन योजनाओं को कहा जाता है जो 60 वर्ष या उससे अधिक आयु के व्यक्तियों के लिए डिज़ाइन की गई होती हैं। ये बीमा योजनाएं वृद्ध व्यक्तियों की विशेष स्वास्थ्य जरूरतों को ध्यान में रखते हुए तैयार की जाती हैं। यह बीमा योजना न केवल उनके स्वास्थ्य खर्चों को कवर करती है बल्कि उन्हें आर्थिक सुरक्षा भी प्रदान करती है।

विशेषताएँ:

- वृद्धावस्था में बढ़ते मेडिकल खर्चों को ध्यान में रखते हुए, यह योजना आमतौर पर उच्च कवरेज प्रदान करती है।

- यह बीमा योजना 60 वर्ष या उससे अधिक आयु के लोगों के लिए उपलब्ध होती है।

- इस बीमा में हृदय रोग (Heart Disease), किडनी फेलियर (Kidney Failure), कैंसर (Cancer) जैसी गंभीर बीमारियों का कवर भी शामिल हो सकता है।

- पैनल में शामिल नेटवर्क अस्पतालों में कैशलेस उपचार की सुविधा दी जाती है।

- कुछ योजनाएं पहले से मौजूद बीमारियों (pre-existing diseases) को कवर करती हैं, हालांकि इसके लिए वेटिंग पीरियड हो सकता है।

- वार्षिक स्वास्थ्य जांच (Annual Health Checkup) और डायग्नोस्टिक टेस्ट (Diagnostic test) के खर्च भी इसमें कवर किए जाते हैं।

- पॉलिसीधारक को पॉलिसी रद्द करने के लिए 15 से 30 दिनों का फ्रीलुक पीरियड (Free-look Period) दिया जाता है।

- इसमें पॉलिसीधारक के ऑपरेशन (operation), डे-केयर प्रक्रियाओं (day care procedures) और दवाइयों के खर्च (medicine expenses) को भी कवर किया जाता है।

- इसमें हॉस्पिटल से छुट्टी मिलने के बाद की चिकित्सा सेवाओं और दवाओं के खर्चों का भी प्रावधान होता है।

- यदि आप बीमा अवधि के दौरान कोई दावा नहीं करते, तो नो-क्लेम बोनस (No-Claim Bonus) के रूप में कवरेज राशि बढ़ाई जा सकती है। आमतौर पर कवरेज राशि बढ़ाने पर अतिरिक्त प्रीमियम देना पड़ता है।

Also, read: Ayushman Card Vs ABHA Card: जानिए, क्या हैं इनके बीच अंतर?

5. टॉप-अप (Top-up Health Insurance)

मान लीजिए आपके पास एक स्वास्थ्य बीमा है जिसके तहत आप सालाना 5 लाख रुपये तक का खर्च कर सकते हैं। अगर आपको किसी बीमारी के कारण 8 लाख रुपये का खर्च आता है, तो आपका मौजूदा बीमा केवल 5 लाख रुपये ही देगा। बाकी के 3 लाख रुपये आपको अपनी जेब से देने होंगे।

यहीं पर टॉप-अप हेल्थ इंश्योरेंस काम आता है। यह एक अतिरिक्त बीमा है जो आपके मौजूदा बीमे के ऊपर काम करता है। यह तब काम करना शुरू करता है जब आपका मूल बीमा खत्म हो जाता है। यानी ऊपर दिए गए उदाहरण में, जब आपका 5 लाख रुपये खत्म हो जाता है, तो टॉप-अप हेल्थ इंश्योरेंस बाकी के 3 लाख रुपये देगा। टॉप-अप इंश्योरेंस एक ऐसी पॉलिसी है जिसे आपको अपनी मुख्य स्वास्थ्य बीमा पॉलिसी के साथ ही खरीदना होता है। यह बीमारी होने के बाद नहीं खरीदा जा सकता।

विशेषताएँ:

- टॉप-अप प्लान तभी लागू होता है, जब आपका मेडिकल खर्च पहले वाली पॉलिसी की निर्धारित राशि से ज्यादा हो जाता है।

- इसे आपको अपनी मुख्य स्वास्थ्य बीमा पॉलिसी के साथ ही खरीदना होता है।

- टॉप-अप प्लान बेसिक हेल्थ प्लान की तुलना में कम प्रीमियम पर अधिक कवरेज प्रदान करता है।

- यह हेल्थ इंश्योरेंस हमेशा पहले से ली हुई स्वास्थ्य बीमा के ऊपर ही लिया जाता है। इसे एक अतिरिक्त कवच के रूप में समझ सकते हैं।

- इसे व्यक्तिगत रूप से या परिवार के सभी सदस्यों के लिए फ्लोटर पॉलिसी के रूप में खरीदा जा सकता है।

- इसमें हॉस्पिटल में भर्ती होने से संबंधित खर्च शामिल होते हैं, जैसे रूम rent, doctor’s fees, medicines, और surgery।

- network hospitals में treatment के लिए कैशलेस क्लेम सुविधा उपलब्ध होती है।

- आप अपनी जरूरतों और बजट के अनुसार इसकी राशि चुन सकते हैं।

- अगर पॉलिसी के दौरान कोई क्लेम नहीं किया जाता, तो कवरेज राशि बढ़ाई जा सकती है।

6. ग्रुप हेल्थ इंश्योरेंस (Group Health Plan)

यह एक ऐसा बीमा प्लान है, जिसे कंपनियाँ, संस्थान या संगठन अपने कर्मचारियों और उनके परिवार के लिए खरीदती हैं। यह योजना एक समूह के सभी सदस्यों को मेडिकल खर्चों से सुरक्षा देती है।

विशेषताएँ:

- यह पॉलिसी संगठन के सभी कर्मचारियों और अक्सर उनके परिवार के सदस्यों को भी कवर करती है।

- इसमें प्रीमियम का भुगतान आमतौर पर नियोक्ता (कंपनी) करता है, जिससे कर्मचारियों पर कोई अतिरिक्त बोझ नहीं पड़ता।

- अधिकांश ग्रुप प्लान्स पहले से मौजूद बीमारियों (Pre-existing Diseases) को भी तुरंत कवर करते हैं।

- कई ग्रुप प्लान्स में मैटरनिटी कवर (maternity cover) और नवजात शिशु का कवर (newborn baby cover) भी शामिल होता है।

- इसमें व्यक्तिगत क्लेम हिस्ट्री का प्रभाव नहीं पड़ता, क्योंकि यह सभी के लिए समान होता है।

- कंपनियाँ अपनी जरूरतों के अनुसार इस पॉलिसी में कस्टमाइजेशन कर सकती हैं।

- Group Health Insurance में Individual Health Insurance के मुकाबले कम प्रीमियम देना पड़ता है।

Also, read: Ayushman Card Online Registration 2024: अब घर बैठे आवेदन करें, बिना परेशानी के!

7. पर्सनल एक्सीडेंट इंश्योरेंस (Personal Accident Insurance)

यह एक ऐसी बीमा योजना है, जो किसी व्यक्ति के दुर्घटना (Accident) के कारण होने वाली शारीरिक चोटों (physical injuries) या मृत्यु के जोखिम (death) को कवर करती है। यदि दुर्घटना के कारण व्यक्ति की मृत्यु हो जाती है या उसे स्थायी अपंगता (permanent disability) हो जाती है, तो यह बीमा योजना आर्थिक सुरक्षा प्रदान करती है।

विशेषताएँ:

- यदि दुर्घटना के कारण बीमाधारक की मृत्यु हो जाती है, तो पॉलिसी की पूर्ण बीमित राशि का भुगतान किया जाता है।

- यदि दुर्घटना के कारण व्यक्ति स्थायी अपंग (disability) हो जाता है, तो उसे बीमित राशि का एक हिस्सा या पूरा भुगतान मिल सकता है।

- कुछ पॉलिसी अस्थायी अपंगता (temporary disability) के लिए भी कवर प्रदान करती हैं, जैसे किसी दुर्घटना के बाद इलाज से पहले काम करने में असमर्थता।

- दुर्घटना के बाद इलाज, सर्जरी और दवाइयों के खर्च को भी इस बीमा में कवर किया जा सकता है।

- Personal Accident Insurance आमतौर पर घर के भीतर और बाहर, सड़क दुर्घटनाओं, ट्रेन (train), प्लेन (plane), या अन्य परिवहन दुर्घटनाओं के लिए कवर प्रदान करता है।

Also, read: Importance of Health Insurance: एक जरूरी निवेश या एक बेकार खर्च?

8. विशेष बीमारी स्वास्थ्य बीमा (Special Illness Health Insurance)

यह एक प्रकार का स्वास्थ्य बीमा है जो विशिष्ट बीमारियों के लिए कवरेज प्रदान करता है। ये बीमारियाँ आमतौर पर गंभीर या लंबे समय तक चलने वाली होती हैं, और इन्हें इलाज करने में काफी खर्च आ सकता है। इस तरह के बीमा पॉलिसी आपको इन बीमारियों के खर्चों के बोझ से मुक्त रखने में मदद करते हैं।

विशेषताएँ:

- ये पॉलिसियाँ आमतौर पर कुछ विशिष्ट बीमारियों जैसे कैंसर (cancer), किडनी की बीमारी (kidney disease), दिल की बीमारी (heart disease), और हाल ही में कोरोनावायरस (coronavirus) जैसी महामारी (pandemic) के लिए कवरेज प्रदान करती हैं।

- इन पॉलिसियों में आमतौर पर अस्पताल में भर्ती होने का खर्च, दवाएं, सर्जरी, और अन्य संबंधित खर्च शामिल होते हैं।

- कई पॉलिसियाँ कैशलेस सुविधा (cashless facility) प्रदान करती हैं, जिसका अर्थ है कि आपको अस्पताल में भुगतान नहीं करना पड़ता। बीमा कंपनी सीधे अस्पताल को भुगतान करती है।

- कुछ पॉलिसियाँ अस्पताल में भर्ती होने से पहले और बाद के उपचार के लिए भी कवरेज प्रदान करती हैं।

- यह विशेष रूप से मलेरिया (malaria), डेंगू (dengue), चिकनगुनिया (Chikungunya), और अन्य मच्छर जनित बीमारियों को कवर करने के लिए बनाई गई थी। COVID-19 महामारी के दौरान इसे विशेष रूप से कोविड-19 से संबंधित खर्चों को कवर करने के लिए भी लॉन्च किया गया।

9. मेडिक्लेम (Mediclaim)

यह एक स्वास्थ्य बीमा पॉलिसी है, जो अस्पताल में भर्ती होने पर आने वाले चिकित्सा खर्चों को कवर करती है। इसे “Hospitalization Insurance” के रूप में भी जाना जाता है। मेडिक्लेम पॉलिसी में अस्पताल में भर्ती होने, सर्जरी, इलाज, और इससे जुड़े अन्य खर्च शामिल होते हैं। यह एक व्यापक बीमा योजना है, जो अचानक स्वास्थ्य समस्याओं के कारण आर्थिक तनाव को कम करने में मदद करती है। मेडिक्लेम पॉलिसी की अवधि आम तौर पर एक साल की होती है। इसके बाद, इसे रिन्यू (Renew) करना होता है। रिन्यूअल के समय, आप कवरेज राशि (coverage amount), राइडर्स (riders), और अन्य शर्तों में बदलाव कर सकते हैं। कुछ बीमा कंपनियाँ 2 साल या 3 साल की पॉलिसियाँ भी ऑफर करती हैं, लेकिन एक साल की पॉलिसी सबसे आम है।

विशेषताएँ:

- यह पॉलिसी अस्पताल में भर्ती होने के खर्चों को कवर करती है, जिसमें रूम रेंट, डॉक्टर की फीस, सर्जरी, दवाइयाँ, और अन्य चिकित्सा खर्च शामिल हैं।

- कई मेडिक्लेम पॉलिसियाँ नेटवर्क हॉस्पिटलों (network hospitals) में कैशलेस सुविधा प्रदान करती हैं।

- हर साल, बीमा कंपनी एक निश्चित राशि तक का खर्च कवर करती है।

- अगर आप एक साल में कोई दावा नहीं करते हैं, तो आपको अगले साल प्रीमियम पर छूट मिल सकती है।

Also, read: प्रधानमंत्री आयुष्मान मित्र योजना 2024 | Prime Minister Ayushman Mitra Yojana 2024

10. यूनिट लिंक्ड इंश्योरेंस प्लान (ULIP)

एक प्रकार का बीमा प्लान है जो स्वास्थ्य बीमा और निवेश के फायदों को एक ही योजना में जोड़ता है। इसमें आपके द्वारा दिए गए प्रीमियम का एक हिस्सा स्वास्थ्य कवरेज के लिए उपयोग किया जाता है, और दूसरा हिस्सा निवेश में लगाया जाता है, जैसे इक्विटी (Equity), डेट फंड्स (Debt Funds) या मनी मार्केट इंस्ट्रूमेंट्स (Money Market Instruments)।

विशेषताएँ:

- ULIP पॉलिसी न केवल बीमारियों और स्वास्थ्य आपात स्थितियों से वित्तीय सुरक्षा प्रदान करती है, बल्कि आपके पैसे को बढ़ाने के लिए निवेश का भी अवसर देती है।

- इसमें आप अपनी जोखिम सहनशीलता और निवेश के उद्देश्यों के अनुसार इक्विटी (Equity), डेट (Debt), या बैलेंस्ड फंड (Balanced Fund) में निवेश कर सकते हैं।

- यह योजना लंबी अवधि के लिए लाभकारी है क्योंकि यह स्वास्थ्य कवर के साथ-साथ धन संचय का विकल्प देती है।

- यह योजना म्युचुअल फंड की तरह निवेश पर रिटर्न भी प्रदान करती है और समय के साथ आपका निवेश भी बढ़ता है।

- ULIP पॉलिसीधारक को इनकम टैक्स एक्ट की धारा (Income Tax Act, Article 80C और 10(10D) के तहत टैक्स छूट का लाभ मिलता है।

- पॉलिसीधारक की असामयिक मृत्यु की स्थिति में नॉमिनी को बीमा राशि या निवेशित धनराशि (जो भी अधिक हो) प्रदान की जाती है।

11. हॉस्पिटल डेली कैश (Hospital Daily Cash)

हॉस्पिटल डेली कैश एक तरह का स्वास्थ्य बीमा है जो अस्पताल में भर्ती होने के दौरान आपको हर दिन एक निश्चित राशि प्रदान करता है। यह राशि आपकी पॉलिसी में पहले से तय होती है और यह अस्पताल में होने वाले अन्य खर्चों जैसे कि डॉक्टर की फीस, दवाइयों, या सर्जरी के खर्चों के अलावा मिलती है।

विशेषताएँ:

- बीमाधारक को हर दिन के लिए एक निश्चित राशि दी जाती है, चाहे अस्पताल में भर्ती के दौरान असल खर्च कितना भी हो।

- यह उन खर्चों के लिए सहायक है जो आमतौर पर स्वास्थ्य बीमा के तहत कवर नहीं होते, जैसे कि ऐम्बुलेंस का निजी खर्च, अटेंडेंट का भोजन, या अन्य व्यक्तिगत खर्च।

- यह योजना परिवार के सदस्यों को भी कवर कर सकती है, यदि वे बीमित हैं।

- यह केवल 24 घंटे से अधिक की अस्पताल में भर्ती पर लागू होता है।

- यह योजना कम प्रीमियम पर उपलब्ध होती है, क्योंकि यह केवल एक दैनिक राशि का भुगतान करती है।

- प्रीमियम पर आयकर अधिनियम की धारा 80D के तहत टैक्स छूट का लाभ मिलता है।

Also, read: आयुष्मान भारत डिजिटल मिशन | Ayushman Bharat Digital Mission | ABDM

FAQs: Types of Health Insurance

1. क्या मुझे स्वास्थ्य बीमा की जरूरत है?

हाँ, स्वास्थ्य बीमा एक महत्वपूर्ण वित्तीय उपकरण है जो आपको और आपके परिवार को अचानक होने वाले मेडिकल खर्चों से बचाता है।

2. मुझे कौन सा स्वास्थ्य बीमा प्लान चुनना चाहिए?

आपकी उम्र, परिवार की जरूरतों, बजट, और स्वास्थ्य स्थिति के आधार पर आपको सही प्लान चुनना चाहिए। एक बीमा एजेंट आपको सही प्लान चुनने में मदद कर सकता है।

3. क्या सभी स्वास्थ्य बीमा योजनाओं में टैक्स लाभ मिलता है?

हाँ, स्वास्थ्य बीमा प्रीमियम पर आयकर अधिनियम की धारा 80D के तहत टैक्स छूट का लाभ मिलता है।

निष्कर्ष: Types of Health Insurance

आज के समय में स्वास्थ्य बीमा हमारे और हमारे परिवार की वित्तीय सुरक्षा के लिए अनिवार्य हो गया है। विभिन्न Types of Health Insurance जैसे मेडिक्लेम, क्रिटिकल इलनेस प्लान, आदि हर किसी की अलग-अलग जरूरतों को पूरा करने के लिए बनाए गए हैं। सही प्रकार का स्वास्थ्य बीमा चुनना आपके स्वास्थ्य और वित्तीय स्थिरता दोनों के लिए महत्वपूर्ण है। यह न केवल चिकित्सा खर्चों को कवर करता है, बल्कि अप्रत्याशित स्थितियों में आर्थिक मदद भी प्रदान करता है। इसलिए, अपनी जरूरतों और बजट के अनुसार उचित Types of Health Insurance का चयन करना दीर्घकालिक सुरक्षा के लिए एक समझदारी भरा कदम है।

Also, read: Types of Life Insurance Policy: जानिए कौन सा है आपके लिए सही?